2023年6月21日公開

投資信託の販売会社における比較可能な共通KPIについて

株式会社 財コンサルティングは、金融庁より公表された「投資信託の販売会社における比較可能な共通KPI について」にもとづき、「運用損益別顧客比率」「投資信託預り残高上位20位銘柄のコスト・リターン」「投資信託預り残高上位20位銘柄のリスク・リターン」の状況および当社自主的KPIを以下のとおり取りまとめましたのでお知らせいたします。

2024年1月よりバージョンアップする新しいNISAが普及することを期待する一方で、5年間で3,400万口座、56兆円という数値目標が掲げられたことに一抹の不安を覚えます。「NISAを普及する」ことだけに重点がおかれ、本来あるべき投資の目的、すなわち資産所得を増加させること(安定的な利益を出すこと)がおざなりになるのではないかと危惧しています。というのもここ近年、その傾向が顕著です。運用会社ごとに手数料の安価な投資信託が多数輩出され、あたかも手数料が安価であれば利益が出ると誤認するようなセールスが散見されます。またネットやマスコミにより誤解するような情報が多数見受けられます。特に好調な米国株式で積立投資を継続すれば、安易に利益が確保できるという風潮は非常に危険です。

投資の最大の恩恵は、投資家に安定的な利益がもたらされることです。それにより消費が刺激され、良い経済循環が生まれることになります。当社は時の流行や派手な謳い文句に顧客が惑わされることがないよう、これまで同様、正しい情報、正しい知識を投資家に届けていきたいと思います。

株式会社財コンサルティング

代表取締役会長 稲葉 充

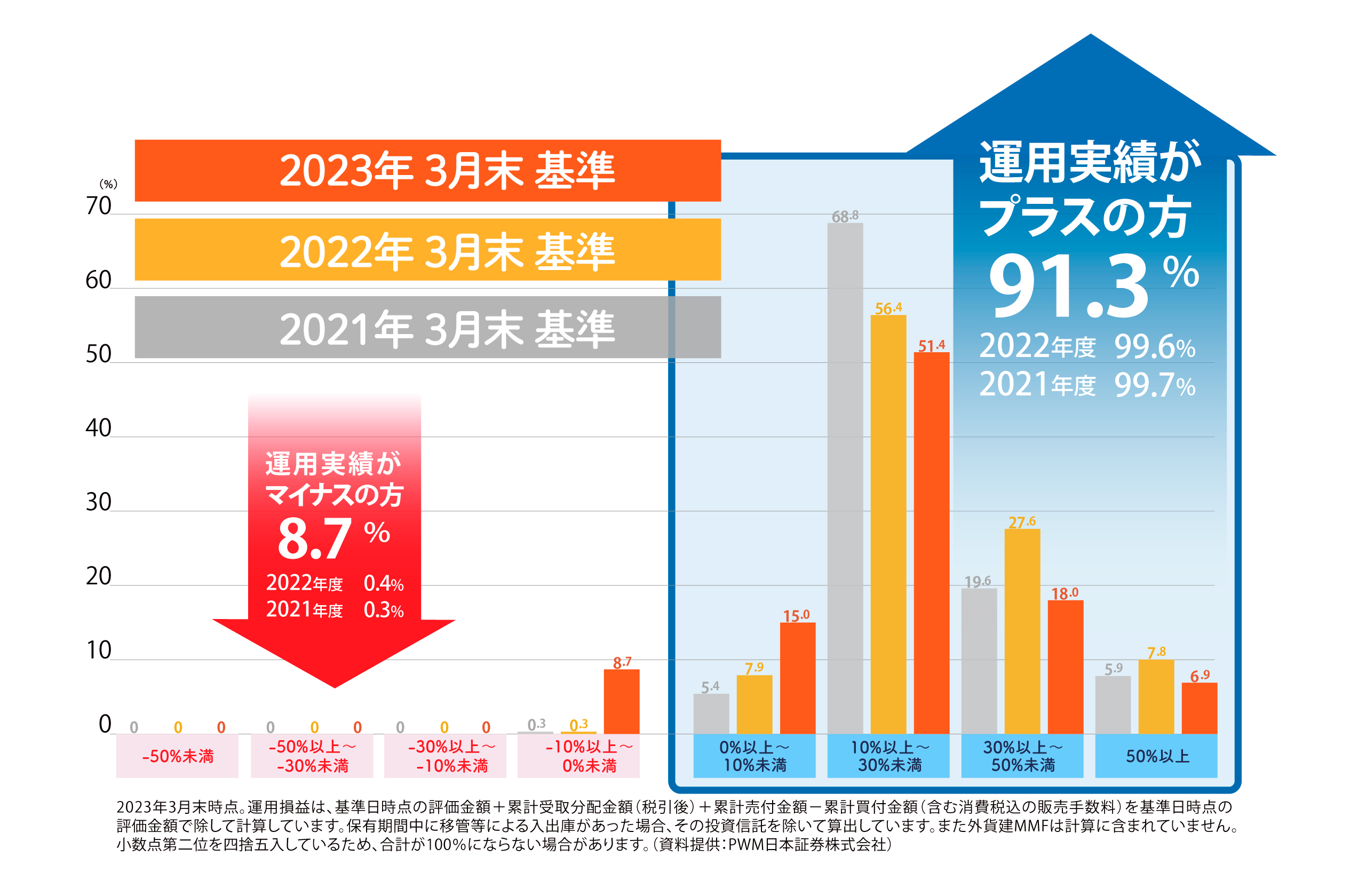

《運用損益別顧客比率》

2023年3月末時点においても90%以上の顧客が運用実績プラスを継続するという結果に至りました。昨年は世界的なインフレ及び米国の金利上昇により、多少株式市場が下落しまたが、円安の影響もあり、顧客資産の目減りが限定的でした。

当社の顧客は現役世代と若く、いまだほとんどの顧客が運用期間を十年以上確保できることから、積極的に新たなNISAを使用するようアドバイスしています。

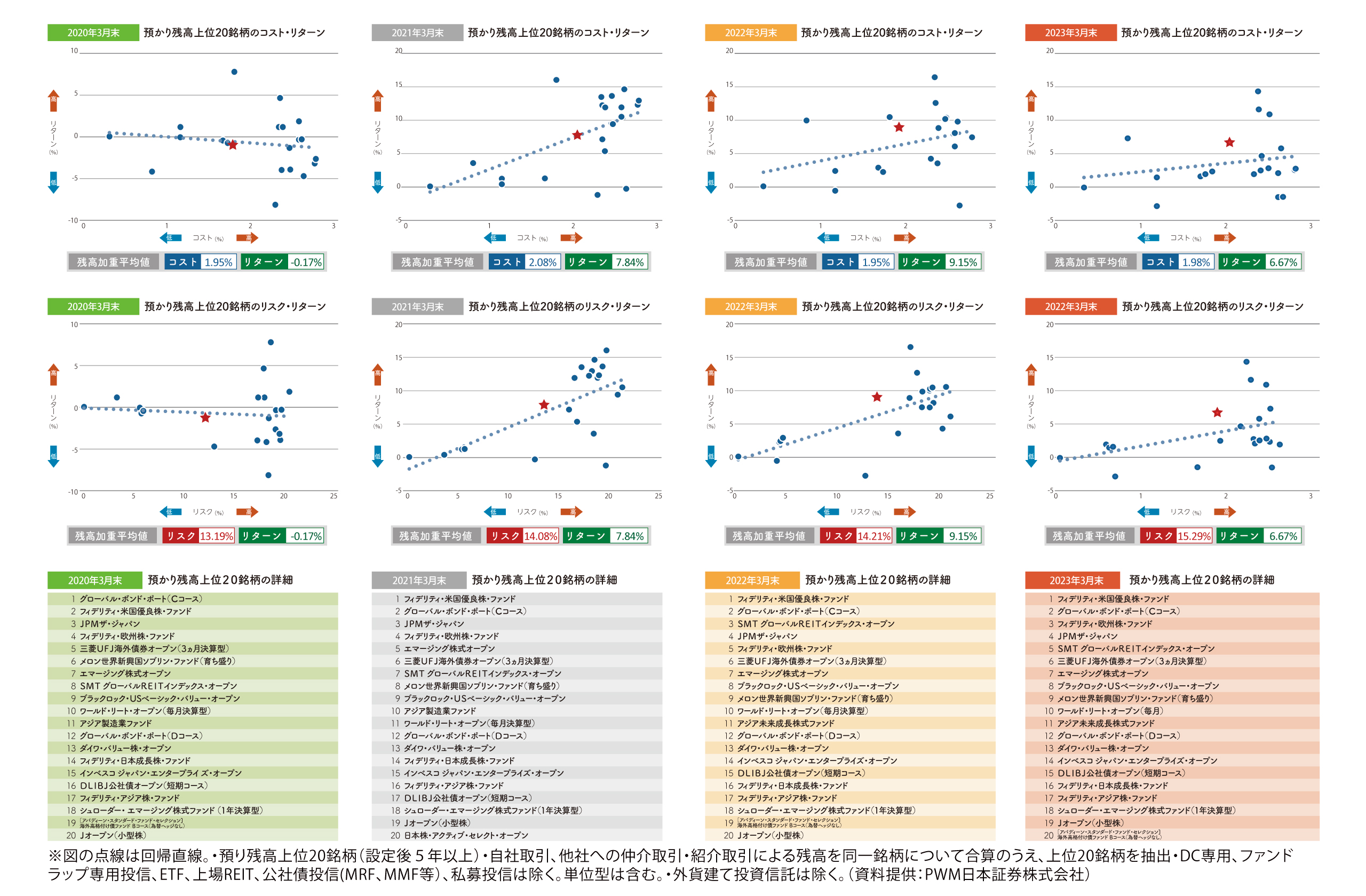

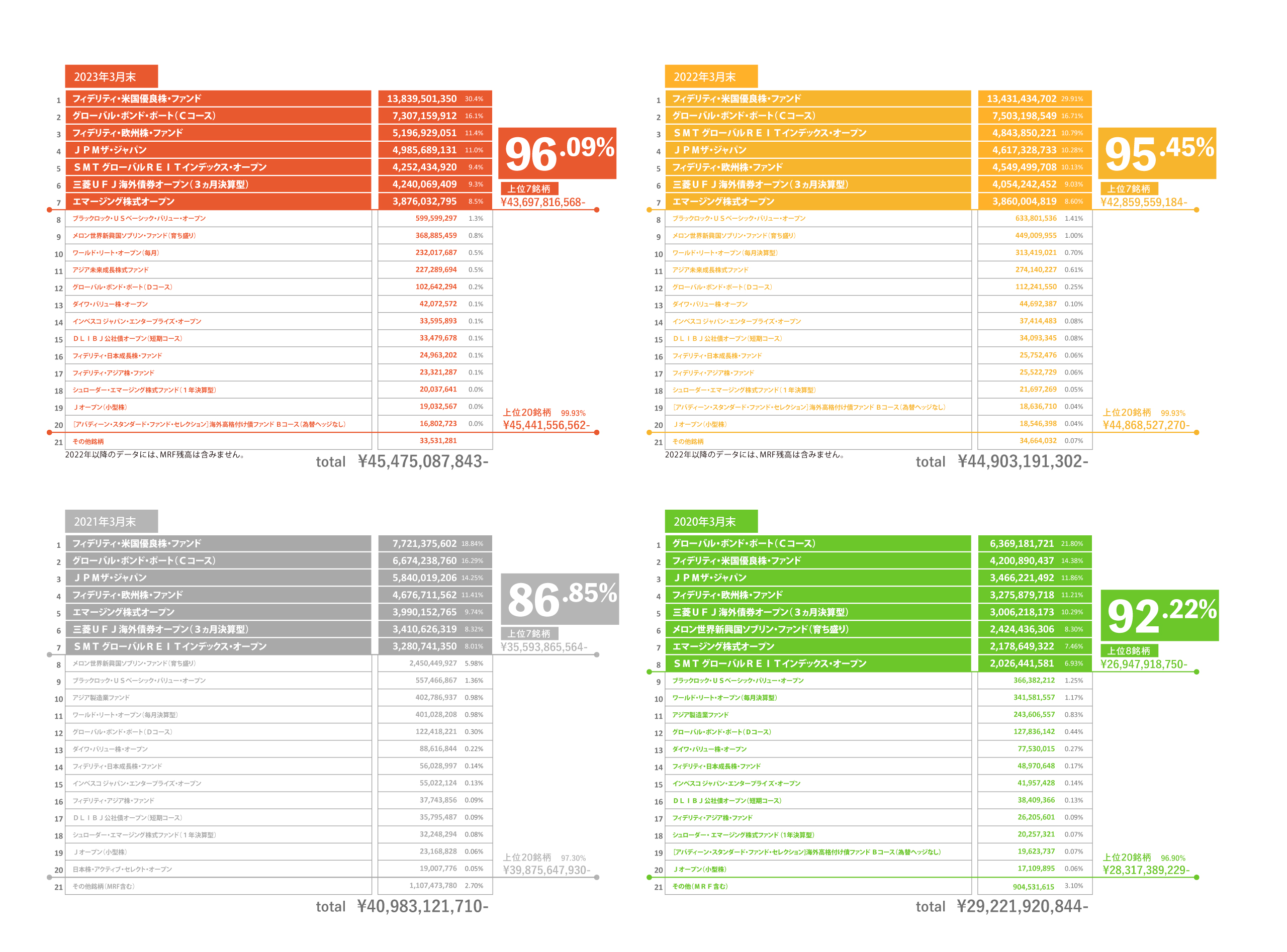

《預かり残高上位20銘柄のコストリターン&リスクリターン》

2023年3月末の預かり残高上位20銘柄は上記の通りですが当社の顧客の保有銘柄は上位7銘柄群で全体の96.09%以上を占めています。当社がお勧めするポートフォリオは頻繁な入れ替えを行っておりませんが常に検証は行っております。当社がお勧めするポートフォリオに基づき、複数銘柄買付を定時定額で行っています。同一複数銘柄を長期間に亘って買付していただくことにより資産形成に役立てると考えています。

《口座開設来からの総入金額と総出金額》

2023年3月31日現在

頻繁に商品を乗り換えず、複数の資産(株式、債券、不動産)、複数の地域(国内、先進国、新興国)に分けて、積立続けることができたならば多くの場合、資産形成は成就できると当社では信じています。当社の顧客の多くは60歳以下の現役世代です。したがって、ほぼすべての顧客が数十年に及ぶ長期投資を実践しているからこそ、創業して24年間、総入金額が総出金額を圧倒的に上回る結果となっています。

《預かり時価総額》

2023年3月31日現在

当社が推奨するポートフォリオは、特定のテーマ(たとえばESGなど)や特定の資産・地域に的を絞ったものではありません。したがって爆発的な預かり時価総額の増加を見ることはありませんが、世界の金融市場が好調であれば、順調に時価総額残高を伸ばすことができます。

《顧客数》

2023年3月31日現在

当社の顧客数は2013年に初めて1万人を超えて以降、順調に推移しています。

約束❶(ⅰ)

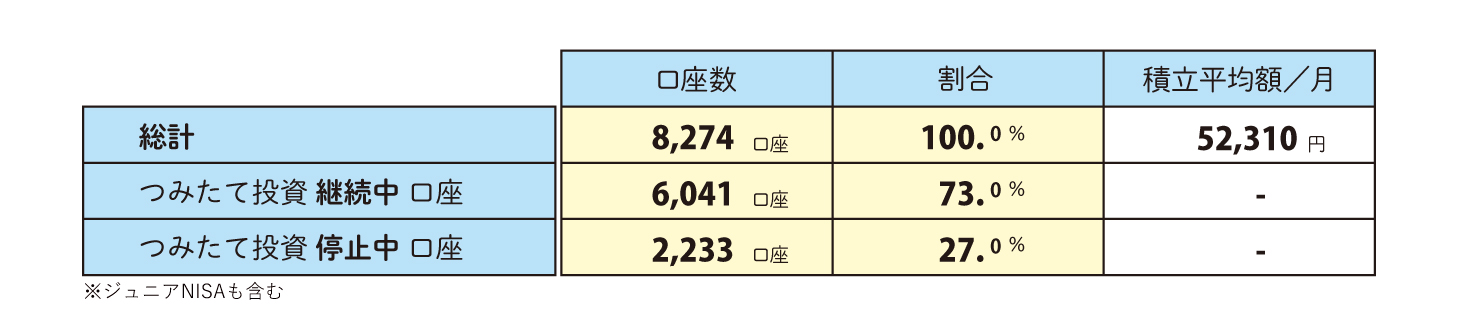

《積立投資口座の割合100%》

2023年3月31日現在

当社では1999年の創業以来、すべての証券口座開設者に積立投資を推奨してきました。過去において、投資信託を大きな資金で一時に一括買付いただいた事例は1例もありません。現在、積立を停止している証券口座開設者は当社との接触頻度が希薄化しているか、もしくは目標額確保の目途が立ち、これ以上追加投資をしないほうが有益であると判断した方々です。

約束❶(ⅱ)

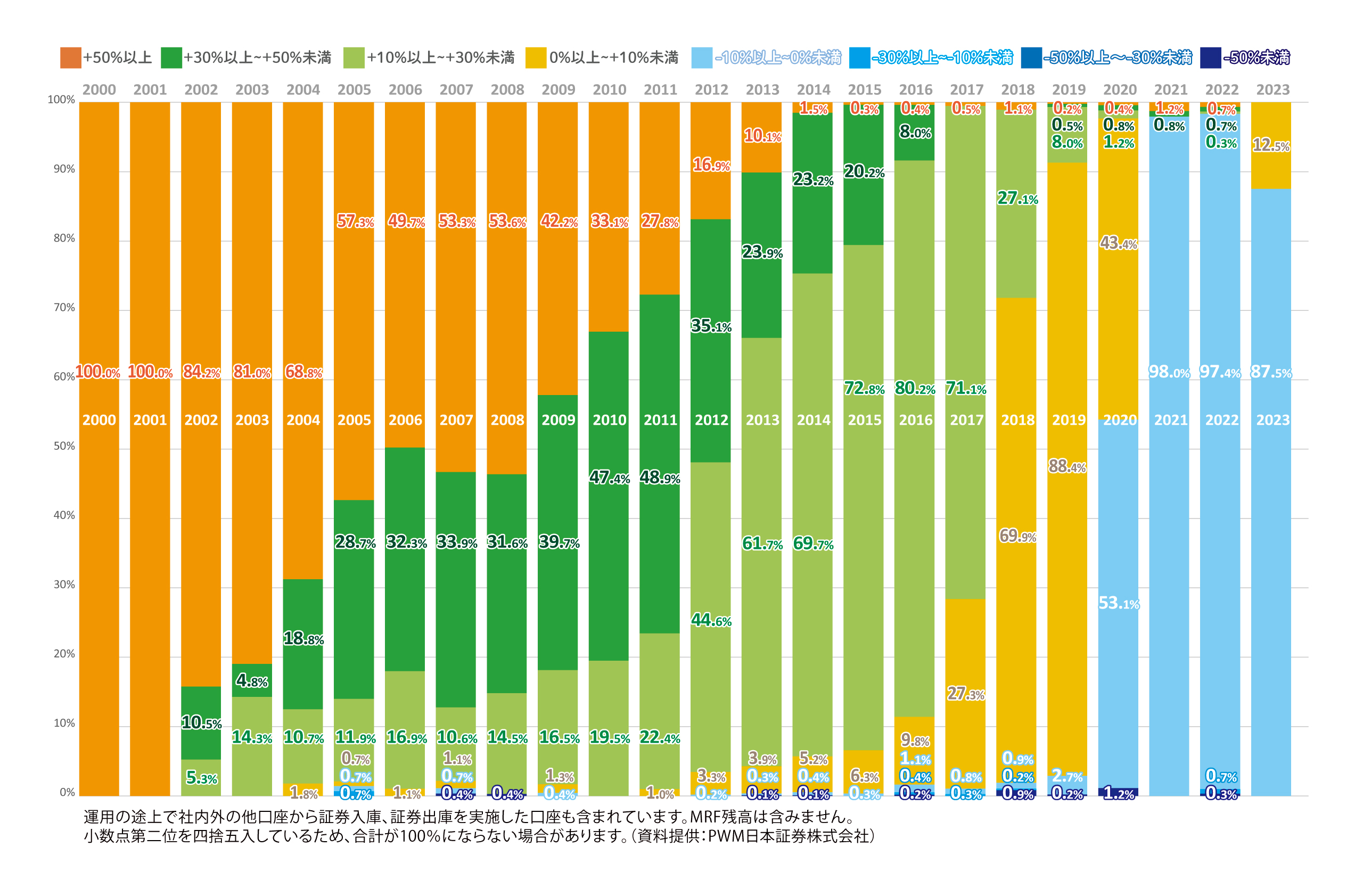

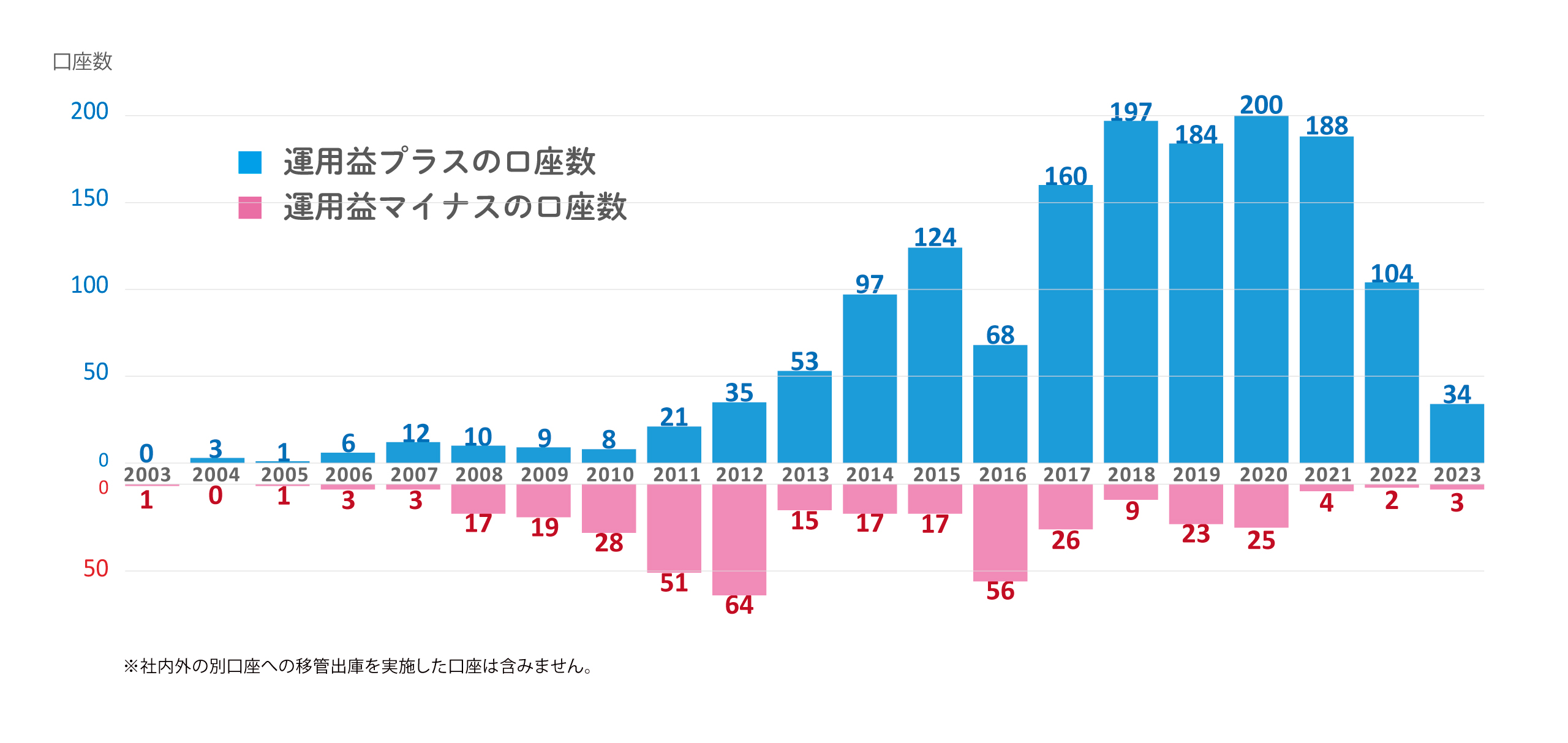

《口座開設年度別の運用実績》

2023年3月31日現在

当社の顧客損益の算出方法は、現在保有する投資信託の損益だけではなく、口座開設来、損失が発生して解約(出金)した場合や利益が出て解約(出金)した場合の損益すべてを合わせて計算しています。すなわち、口座開設より現在に至るまでの口座からの総出金額(税引後、さらにはすべての手数料控除後の出金総額)と現在保有する投資信託の時価評価額を足し合わせた金額を分子に取り、口座開設より現在に至るまでの総入金額を分母として算出し、表示しています。これは投資による損益を一時の相場環境にゆだねるのではなく、より長期の視点で顧客利益の拡大を図ろうとする当社の姿勢に合致すると考えています。

また口座開設日が同じ年度で、同じ商品、同じ資産配分で長期分散積立投資を継続していても運用成果が異なる場合があります。感情に任せた非合理的な積立停止、積立再開、積立増額、積立減額が運用成果に大きな影響を与えていることがわかります。

約束❶(ⅲ)

《創業来の閉鎖証券口座数の損益分布》

2023年3月31日現在

当社における証券口座の閉鎖は、当社との接触頻度が希薄化し、当社サービスに対して不満足を表明され他社に乗り換えられる方、もしくは投資運用の目的を達成された方々です。2012年の運用益マイナスの口座閉鎖数が64件と最も多いのは、リーマンショック後、元本棄損の割合が大きく改善したため、投資信託全部売却・口座閉鎖の件数が増加したと考えられます。大きな損失を抱えて、口座を閉鎖する方は非常に少ないと言えます。また数年、数十年かけて資産形成は成就するという考え方を持つ当社だからこそ、顧客の離脱率が極めて低いとも言えます。

約束❶(ⅳ)

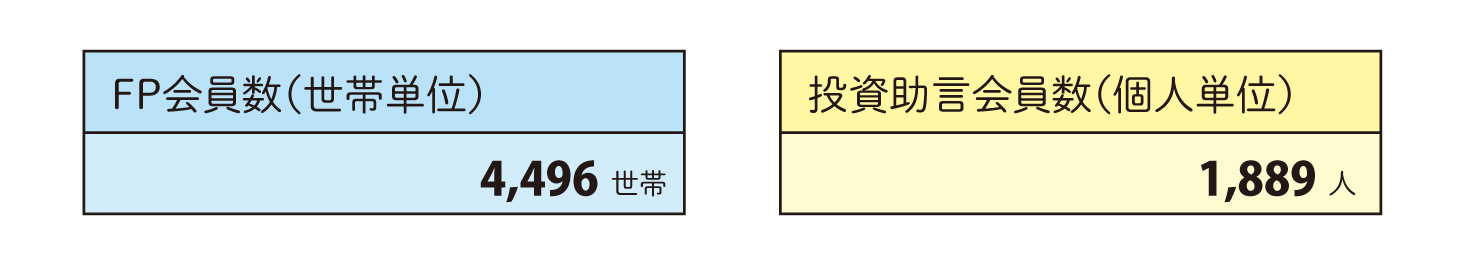

《FP会員数、投資助言会員数》

2023年1月1日現在

会員のライフプラン達成をフォローするためにも当社では一担当者当たりの会員数を限定しております。職員数に合わせた会員募集を行うため会員数の増減がほとんどありません。

約束❷(ⅰ)

《銘柄別投資信託の保有状況のデータ》

2023年3月31日現在

当社においては推奨する投資信託を限定しているため、10年ごとの資産配分の見直しや同一ユニバース内の商品入れ替えにおいてのみ保有状況が変わります。特に上位7銘柄以外に関しては、残高が増えることはほぼありません(相場の上昇により残高が増える場合のみです)。テーマ型の投資信託など流行に合わせた商品販売や頻繁な乗り換え行為をしていないことを裏付けています。

約束❷(ⅱ)

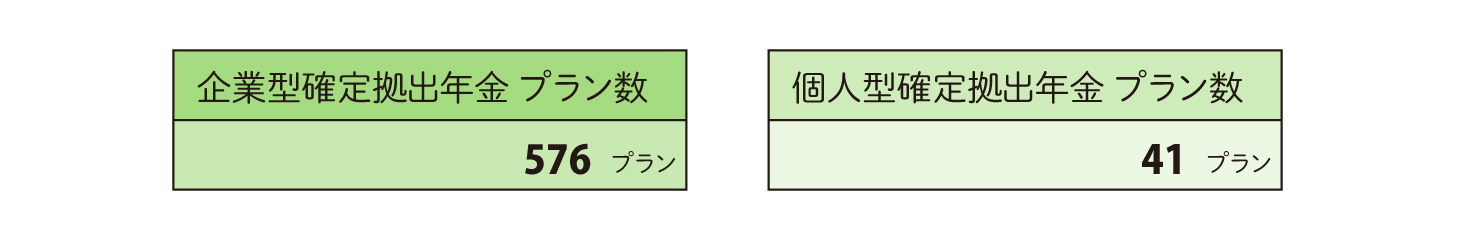

《確定拠出年金内の投資アドバイスに限定》

2022年5月1日現在

助言を行っているプラン数は年々増加傾向にありますが、投資助言会員が加入されている確定拠出年金毎に、当社が設ける基準にて推奨ポートフォリオを作成し、運用助言を行っております。

約束❸(ⅰ)

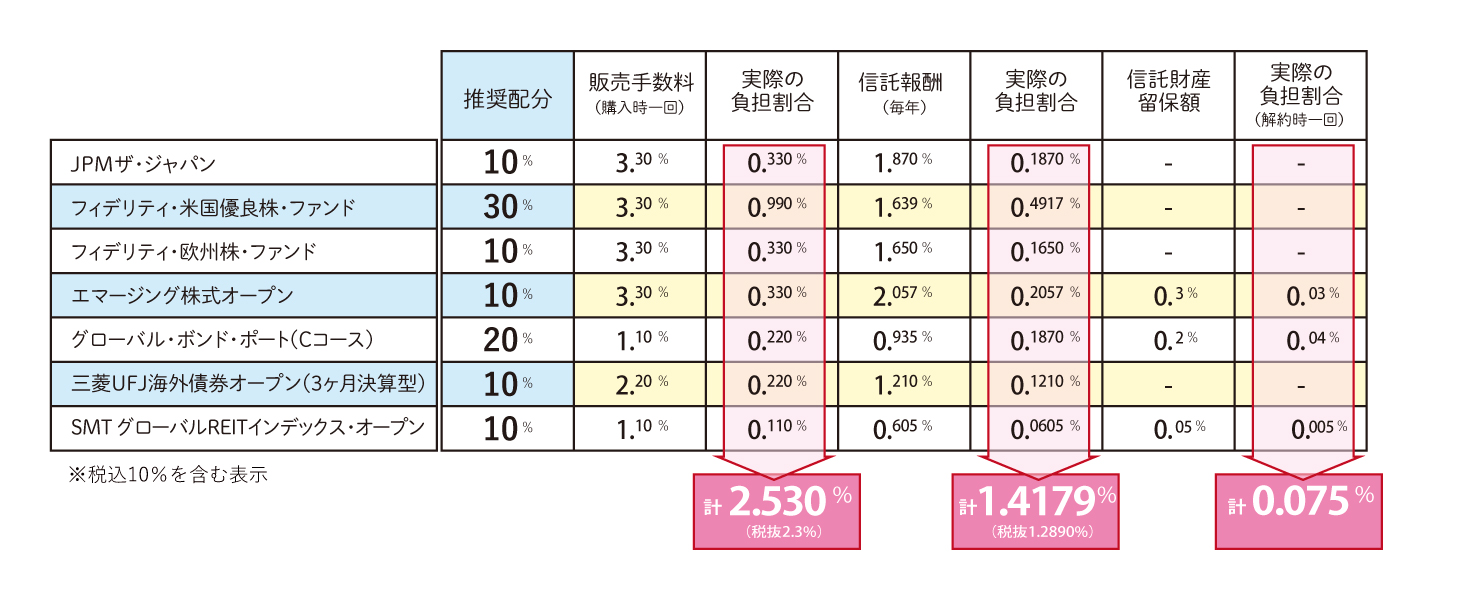

《手数料一覧表》

2023年3月31日現在

当社は手数料をいただくことは至極当然であると考えます。顧客の利益を不当に害する手数料稼ぎをしていないため自信を持って手数料についてご説明しています。

約束❹(ⅰ)

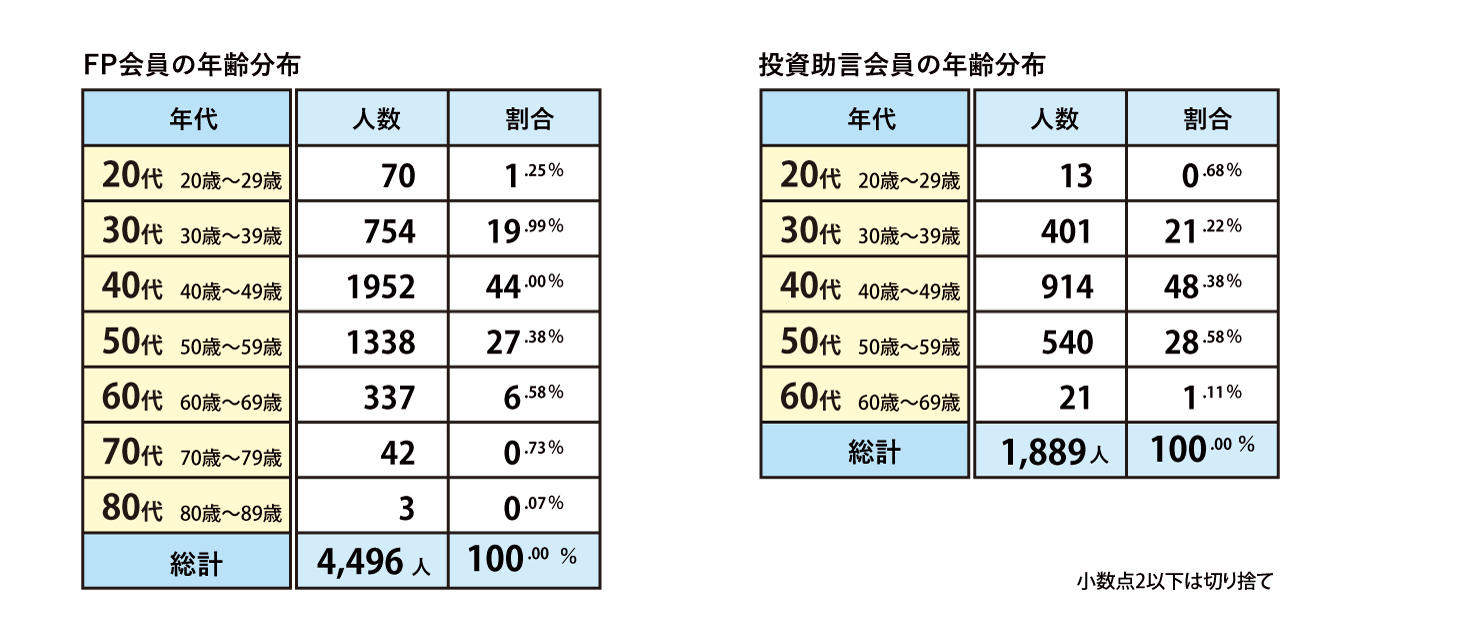

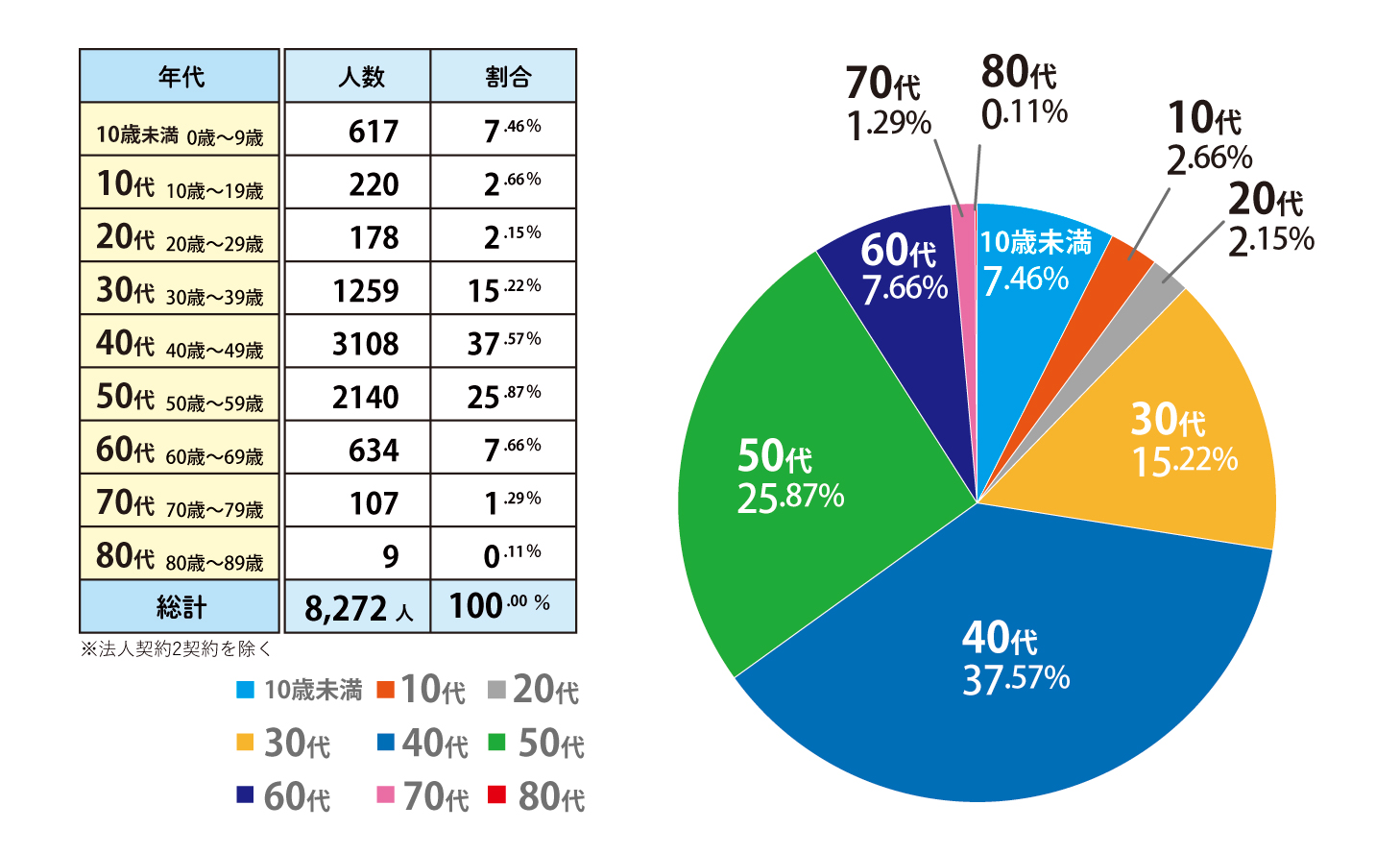

《全証券口座の年齢分布》

2022年3月31日現在

当社の顧客の年齢構成をご覧いただければ、当社が創業以来若年層、現役世代に向けての資産形成支援に取り組んできた姿勢をご確認いただくことができます。むしろ「資産形成は数十年かけて行うもの」という創業以来からの理念をかかげているからこそ、当然の結果として顧客が現役世代に集中しているとも言えます。

約束❹(ⅱ)

《FP会員、投資助言会員の年齢分布》

2022年3月31日現在

約束❹(ⅲ)

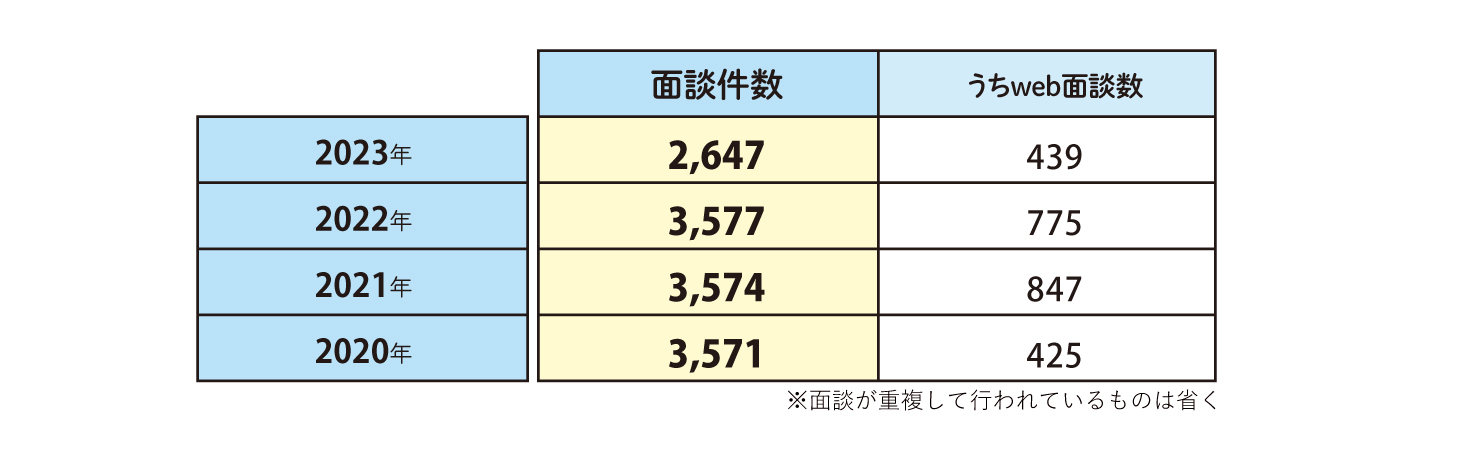

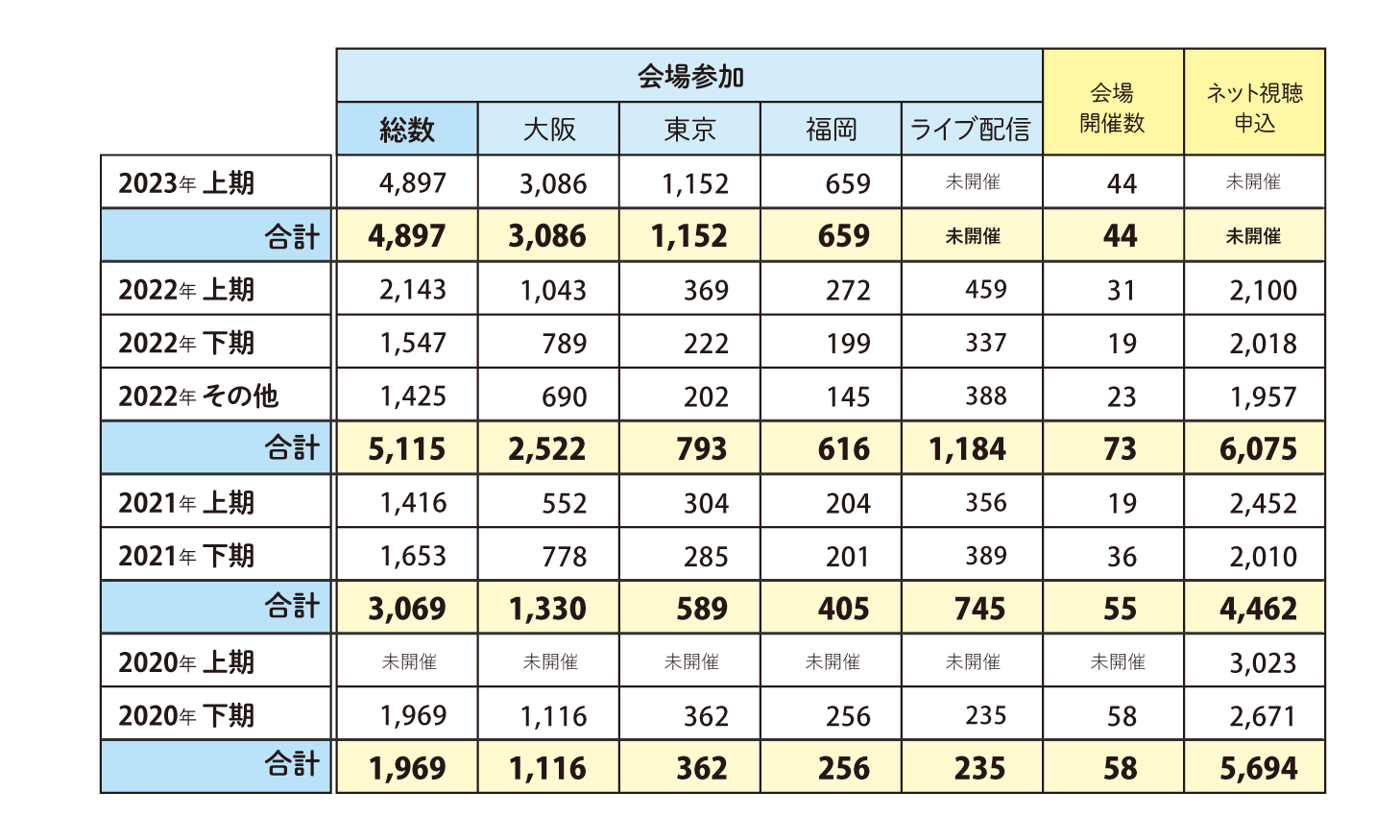

《定期面談件数》

2023年6月13日現在

当社は、取引開始後も定期面談やセミナーを通じてアフターフォローを実施しています。アフターフォローには毎年、数千人の顧客が参加し金融に関する知識を深めていただいています。商品買付時や商品乗換時だけではなく、常時、顧客との接点を多く持つことでしか投資を長期間にわたり継続させることはできないとの考え方が当社の根底にあります。

当社は、取引開始後も定期面談やセミナーを通じてアフターフォローを実施しています。アフターフォローには毎年、数千人の顧客が参加し金融に関する知識を深めていただいています。商品買付時や商品乗換時だけではなく、常時、顧客との接点を多く持つことでしか投資を長期間にわたり継続させることはできないとの考え方が当社の根底にあります。

約束❹(ⅲ)

《セミナー参加人数》

2023年6月13日現在

2020年以降、コロナウイルス感染防止対策のため会場開催については収容人数を50%以下に抑制し、セミナーを開催してまいりました。また、オンライン視聴を可能とし、遠方の顧客にもセミナーに参加しやすい環境作りに努めました。

2020年以降、コロナウイルス感染防止対策のため会場開催については収容人数を50%以下に抑制し、セミナーを開催してまいりました。また、オンライン視聴を可能とし、遠方の顧客にもセミナーに参加しやすい環境作りに努めました。

約束❺(ⅰ)

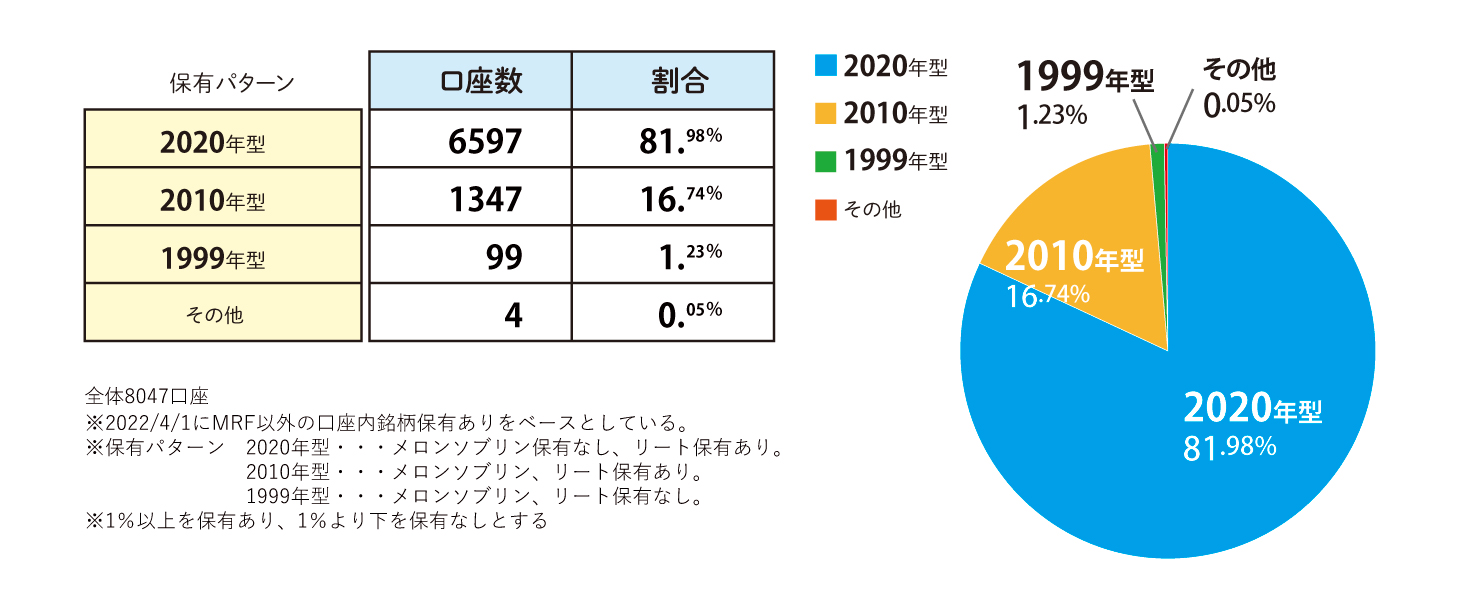

《保有銘柄パターン別の資産配分口座数》

2022年3月31日現在

当社の創業は1999年1月です。創業より当社推奨の資産配分で運用することを堅持しておりますが、2010年と2020年においてのみ運用資産の配分変更(リアロケーション)を顧客にご提案いたしました。また1999年から2010年までは同一資産クラス内に複数の投資信託をラインナップしていたため、当社の保有銘柄数が20以上になっています。

約束❻(ⅰ)

2022年5月31日現在

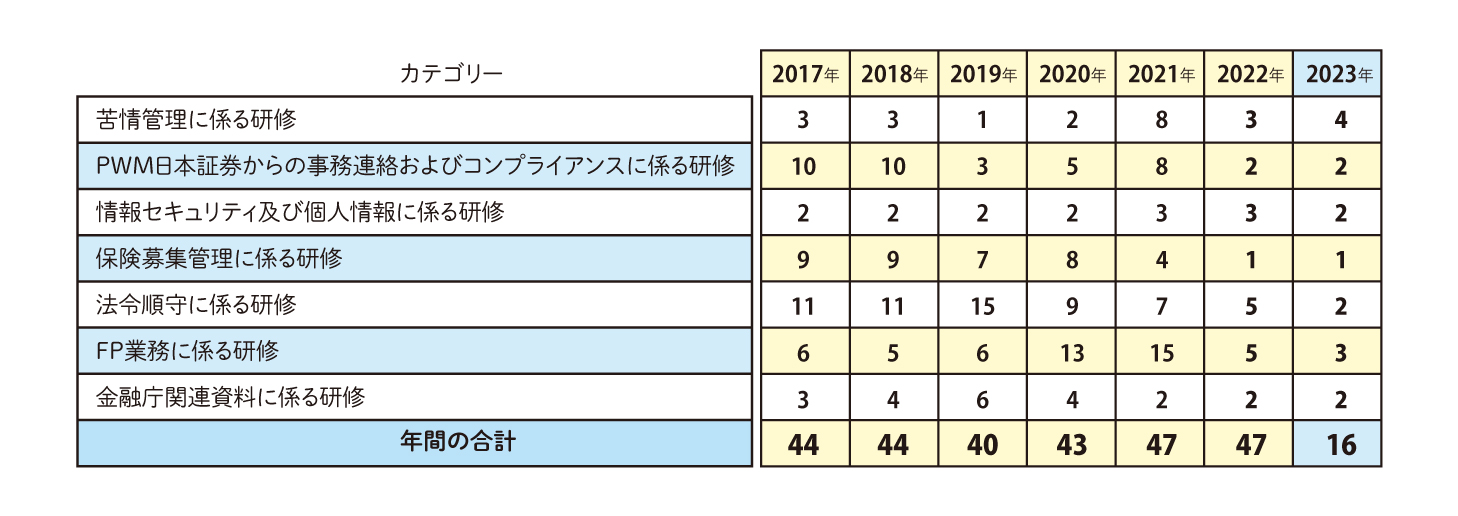

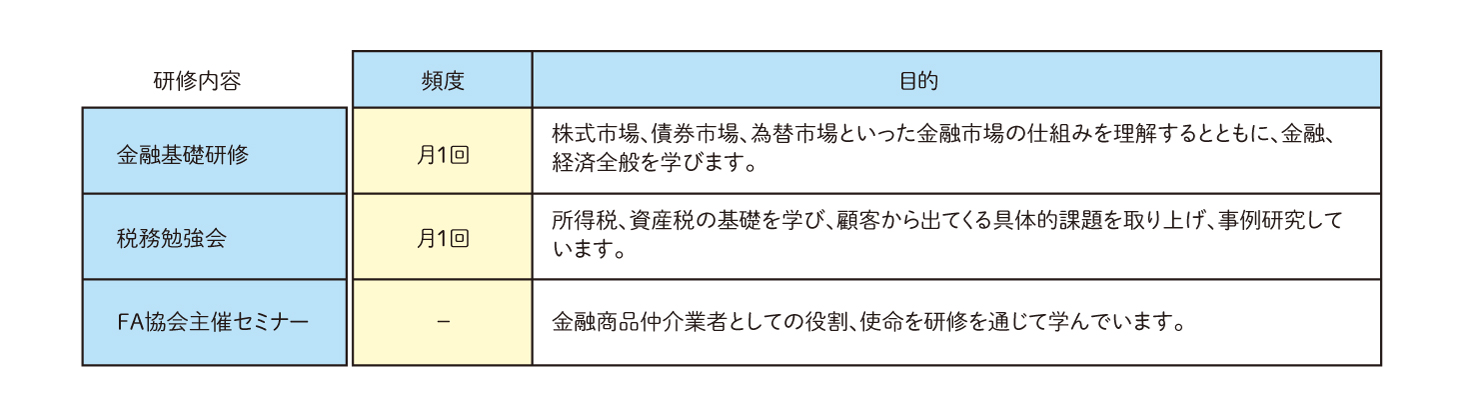

《コンプライアンス研修》

《その他の取り組み》

当社では週に1度の頻度で営業、非営業を問わず全職員参加のコンプライアンス研修を開催しています。また、税理士を招聘したり、社内の有識者による金融・経済の勉強会を定期的に開催して業務の専門性を高めています。さらにはFA協会の研修会にも積極的に参加し、知識の習得に努めています。